Rebecca 是現在基石的實習生,就讀於政大。待過顧問業和新創,因為想要更了解神祕的 VC 產業以及新創生態而加入基石。喜歡跳舞、籃球和旅遊。

自 2015 年起,直播產業在台灣蓬勃發展,在 5 年中,社群直播平台不論是「獲投案件數量 (24 件)」或「平均獲投金額 (USD 868 萬)」都居台灣娛樂媒體投資案之首,這樣的投資熱潮促成了 17 直播、Live.me、Uplive、浪 Live 等直播平台相繼崛起。在直播產業興盛發展的同時,「直播電商」這樣的新型態商業模式也隨之興起:就電商平台而言,蝦皮、momo 皆在 2019 年將直播功能納入行動 APP 中、而 PChome 則是在同年首度與直播平台 (Live.me) 合作舉辦雙 11 促銷活動,並創下高額業績;就直播平台而言,台灣目前市佔率最高 (65%) 的 17 直播,其母公司 M17 集團在 2019 年創立了「HandsUP 舉手購物」,正式進入直播電商的行列。然而,當我們去探查直播電商的起源時,可以發現其早在 2016 年便於中國市場興起,並在 5 年間有著高速成長,進而影響到全球電商以及直播產業的發展動向,因此本文將針對中國直播電商的發展做介紹,並在下篇分析台灣直播電商未來發展趨勢。

一、中國直播電商市場大小與成長趨勢

根據艾瑞及艾媒的研究報告,2019 年的中國直播電商 GMV 為 USD 690 億、以 75.6% CAGR 成長、並預計在 2022 年會達到 USD 4,390 億的市場規模。若我們從直播、電商市場的角度分別做分析:就直播市場而言,「電商直播」為用戶在直播中最常觀看的種類,且在中國所有網路使用者中,有 3 成會觀看直播電商;就電商市場而言,直播電商的營收目前佔電商整體營收的 4.5%,預計在未來會高速成長,並在 2022 年達到 20.3% 的滲透率,總結以上,直播電商將在中國扮演越來越重要的腳色。

二、中國直播發展歷程

雖然直播電商看似是直播和電商的結合,但若從其發展歷程與現況來看,直播電商其實是直播產業「垂直化發展」的產物,無論各大平台 (電商、內容、社交平台) 是以何項基礎優勢發展直播電商,其本質上皆是以「直播」進行貨品銷售,因此若要更加了解直播電商為何能在中國興起、以及預測未來發展趨勢,我們可以先從直播產業的發展歷程看起:

第一階段:2005-2008 秀場直播帶動直播生態興起

中國互聯網在 2005 年興起,運用流量賺取收益的產業隨之崛起,於是 9158 的創始人便決定仿效韓國當年火紅的視訊交友平台「十人房」創建了秀場直播,秀場直播指的是將線下夜總會、KTV 等表演以直播的方式傳遞給觀眾,觀眾以贈送虛擬禮物的方式作為小費、而平台則藉由打賞抽成獲利;隨著此模式的走紅,其他的秀場直播如 YY 直播、六間房也相繼興起。

第二階段:2009-2014 遊戲直播興起

除了許多秀場直播相繼成立外,YY 直播、9158 等秀場直播元老也在此階段相繼上市,代表著秀場模式在此階段已發展成熟,於是直播產業開始追尋其他題材做發展。自 2010 年起,手遊、電競產業興起,於是遊戲直播便成為此階段的最新趨勢,現今遊戲直播兩大龍頭虎牙直播、鬥魚直播都是在此時開始發跡。

第三階段:2015-2016 直播高速成長期,直播朝向垂直化發展

在此階段有兩項重要原因促成直播高速興起:科技突破與資金湧入。首先為「4G 的興起」帶動移動物聯網的發展,讓直播從 PC 端轉向手機端,不僅在拍攝及觀看上不再受設備限制、直播的內容和場景也變得更加多元,進而使直播快速發展;再來是「資金的湧入」,受中國投資環境影響,直播產業自 2014 年起站上了投資「風口」,並成功地在 2015-2016 間高速成長,從直播產業的歷年獲投狀況 (見下圖) 更是可以驗證此一論點 (若要更了解中國的投資環境,可參考:China Unicorns between 2014 and 2020 (Part IV))。而各業者為了在競爭激烈的市場生存,「直播 + 平台」的發展模式便開始興起,電商、體育、財經、教育、企業服務等專業性平台皆開始與直播結合,此時的直播市場呈現百家齊放的態勢。

第四階段:2017 至今 直播市場發展成熟,直播巨頭主導市場

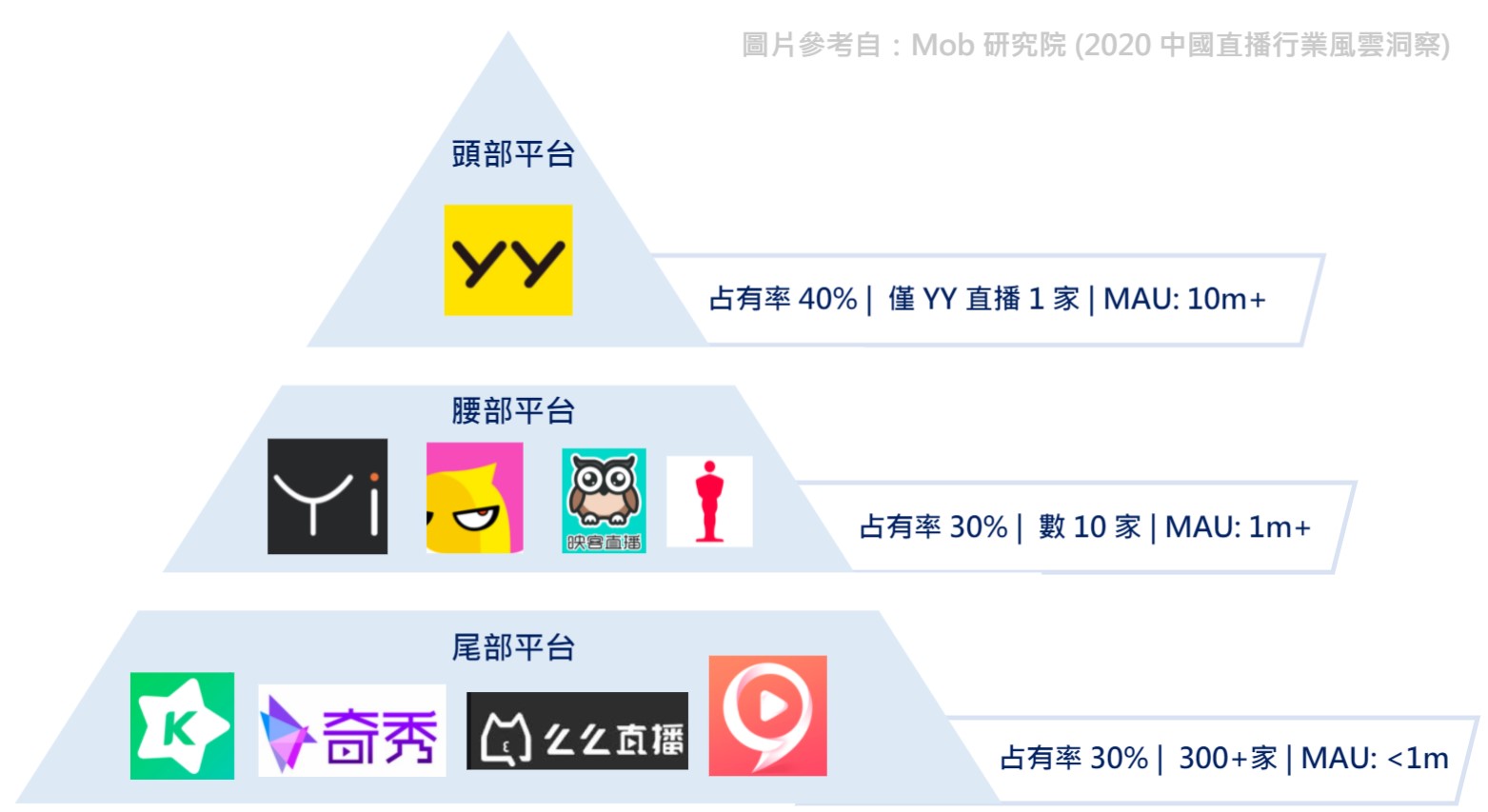

隨著直播市場的高速發展,直播平台開始出現許多違規事件 (如含有暴力、色情的直播),因此中國當局自 2016 年起開始推出各項管制條文,停止了數十家違規直播業者的營運;此外,資本市場也逐漸集中投資於特定主播與平台;自 2017 年開始,直播業者更是面臨一連串的倒閉及整併風潮,據統計該年共有數百家直播倒閉,而存活下來的直播公司則呈現巨頭寡占的局勢:在娛樂直播中,頭部平台 YY 佔據 4 成的市佔率,遠超過其他直播平台 (見下圖),並在 2020 年被百度以 USD 36 億收購;而在遊戲直播中,鬥魚和虎牙兩大龍頭佔據 8 成市場份額,且兩公司更是在 2020 年達成了合併協議,鬥魚預計在 2021 年會成為虎牙的全資子公司,並從美國下市。

從上述的演進史來看,我們可以發現直播電商起源於上述的第三階段(高速成長期),而我們接下來將先藉由直播電商產業鏈的分析,以建立直播電商的基本認識:

三、中國直播電商產業鏈

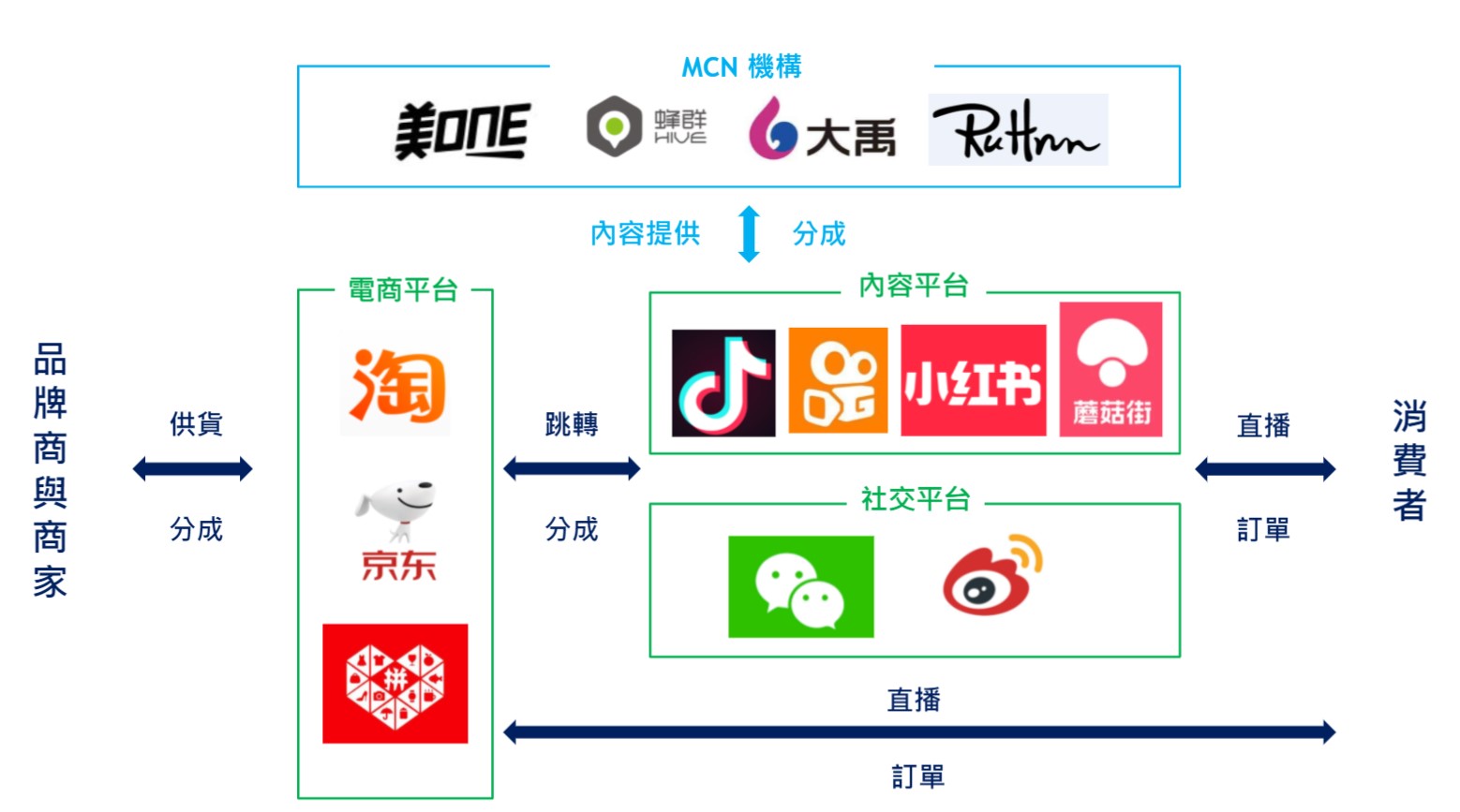

直播電商的產業鏈包含下列 4 個不同的參與者:平台、主播、MCN 機構、品牌商與商家 (見下圖),以下將針對不同參與者的職能做簡要介紹:

1. 平台

平台在直播電商產業鏈中居於主導地位,一方面做為消費者的消費場所、另一方面做為主播、MCN 機構、品牌商與商家提供商品及服務之處,且負責相關規範的制定以及分配流量。若我們將平台依其屬性作劃分,可分為「電商平台、內容平台、社交平台」三大類型:

1) 電商平台:電商平台以貨品的銷售抽成為主要收益來源,而行銷費用則為主要的成本,然而在近年來電商平台發展趨緩的情況下,電商便須尋找更具成本效益的方式進行引流變現,而與直播結合看似為發展上最佳解方。首先,主播的人氣能夠有效為電商帶入新流量;再來,直播提供消費者更真實的購物感受,比起傳統營銷模式更具轉化效果;最後,直播中密切的交流與互動能夠有效提升消費者對於平台的黏著度。

代表的電商平台包含:淘寶 (2003 年成立、去年 GMV 約 USD 527B)、京東 (1998年成立、2014 年上市、去年GMV 約 USD 2600B)、拚多多 (2015年成立、2018 年上市、去年GMV 約 USD 260B)

2) 內容平台:內容平台在過去以打賞分潤以及廣告抽成為主要收益來源,並自 2015 年起有著高速的成長,然而近年來內容平台的用戶量已趨近飽和,就資料統計,內容平台在 2019 年的用戶平均月成長率不到 1%,於是電商就成為傳統內容平台的新興變現工具,除了與電商平台進行合作分潤外,部分內容平台也開始自建電商以掌握更多消費者資訊並最大化其電商獲利。

代表的內容平台包含:抖音 (2016 年成立、估值 USD 250B)、快手 (2021年上市、市值約 USD 920B)、小紅書(2013 年成立、估值 USD 5B)、蘑菇街 (2018 年上市、市值約 USD 150B)

3) 社交平台:社交平台在發展上並沒有如上述兩平台一樣具備著「電商」或者「直播」的技術基礎,然而此平台卻擁有著廣大的用戶量以及社交功能。廣大的用戶量能夠幫助店家及品牌商運用直播以發展私域流量,而社群效果也能夠讓直播內容在平台間快速傳播,達到更佳的行銷成效,進而使直播電商市場成為平台快速增加收益的方式。

代表的社交平台包含:微信、微博等

2. MCN 機構

MCN (Multi-Channel Network) 在主播和商家之間扮演著中介者的腳色,藉由整合並輸出 PGC (Professionally-generated Content) 給商家,以向商家抽成的方式將 PGC 變現。在 PGC 的供給端上,MCN 負責尋找適合的直播主,並進行人才培訓;在 PGC 的需求端上,商家會與 MCN 合作,並提出直播內容需求,讓 MCN 安排合適的主播並進行內容創作。通過供需兩端的媒合,MCN 機構替主播創造穩定收益來源、也替商家端節省了尋找主播的成本。

3. 主播

主播與電商的合作方式主要是以上述的 MCN 機構協作為主,而部分的主播也會單獨與電商進行簽約,其營收來源除了「銷售分潤」外還有「坑位費」,銷售分潤會根據銷貨情況而有差異 (抽成)、而坑位費指的是為某商品做銷售的固定收益 (類似代言費),可做為直播主的收入保障;目前中國的主播市場可以大致分三大類:達人主播、商家自播、明星主播,達人主播為目前最主流的直播方式,依據主播等級的不同又可分為頭部、腰部、尾部主播三大類。

4. 品牌商與商家

品牌商與商家在直播電商的生態鏈中同時擔任著兩個腳色:商品的供應者、以及直播服務的需求者。而直播的興起對於品牌商與商家造成兩大衝擊,1) 由於主播市場現在呈現頭部主播具有絕對優勢的態勢,若想要有高銷售額,就得負擔更高的抽成及坑位費、但若不希望花費過高成本,腰尾部主播以及商家自播又較難帶入高流量及轉換。若將成本及效益加總考量,部分品牌商與商家其實難以依靠直播電商獲利、2) 由於目前中國市場中的直播電商仍以「低價」為主要的賣點,而電商在慣性使用直播做促銷的情形下,會造成商品本身價值的損害。總結以上,在未來的發展上要如何成功地運用直播創造出更大銷售、並且維持獲利能力以及品牌價值,將會是品牌商與商家能否在這直播浪潮中獲利的關鍵。

四、中國直播電商的發展歷程

在了解直播電商的產業鏈後,我們接下來將更細部的檢視中國直播電商在這 5 年間的演進:

2016 年正值直播產業的「千播大戰」 (數千家直播產業同時在市場上競爭),此時最先踏入直播電商的平台是社群內容電商蘑菇街,蘑菇街藉由扶植自有網紅以製作直播節目、再來則是電商龍頭淘寶、京東相繼在平台中加入直播功能,並開始與 MCN 合作招攬主播、實施主播培育計畫,此階段的電商平台投入大量心力進行直播發展,2016 年因而被稱作直播電商元年。

自 2017 年起,內容平台競爭走向白熱化,平台開始尋找除了廣告以外的變現模式,在 2018 年,快手、抖音兩大短視頻龍頭皆開始布局電商直播,兩者除了與電商平台合作進行直播帶貨外,也分別在其短視頻平台中增設了「快手小店」、「抖音小店」等與電商相似的介面,以更進一步的進攻直播電商市場。

2019 至今 爆發期 直播電商爆炸性成長,社交平台開始布局

直播電商在此階段有著爆發性的成長,在平台方面,較早入局直播電商的淘寶在 2019 雙 11 直播期間創下了 200 億人民幣的營收;在主播方面,李佳琦、薇婭等頭部主播已成為直播電商的金雞母,素人起家的她們至今擁有著高達 20% 的轉換能力;除了電商、內容平台的高速發展外,社交平台也開始進行布局,微博在 2019 年與淘寶展開合作,讓淘寶直播能夠同步在微博電商直播上播放,以增加觸擊;微信則是自 2019 年起開始推出各種直播工具,包含「視頻號直播」、「看點直播」、「小程序直播」、「微信群直播」等以培育直播生態,又在 8 月建立「微信小商店」小程序並與直播功能做串接,以提供完整直播電商服務。

小結:擁有足夠流量,才有機會成為直播電商市場中的主要玩家

綜觀現今直播電商市場的競爭局勢,可以看到直播產業的老牌公司 (YY、虎牙、鬥魚) 並未因為其本身「直播」能力而成功攻佔直播電商市場,反而是其他產業別的平台在此擁有領導地位,如:電商平台 (淘寶、京東)、內容平台 (抖音、快手)、以及社交平台 (微博、微信) 等。由於虎牙、鬥魚的直播性質 (遊戲直播) 與電商相差甚遠,我們先排除不談,但當我們將目前娛樂直播市場龍頭「YY 直播」所推出的直播電商 (YY 一件) 與上述競爭者做比較時,可以發現規模相對小了許多,而其中的根本原因有二:平台性質差異、流量差異。

- 平台性質差異 (電商平台 vs. 非電商平台):從平台基礎建設的角度來看,架構自有電商平台需要招商、建置平台、建立金流、物流、以及倉儲管理系統等;而架構傳統直播平台需要的是招募主播、建置平台、以及建立金流系統,可發現電商平台與傳統直播平台相差最大的地方在於:傳統直播平台的所有活動皆是在「線上」運行,亦即傳統的直播平台對於「處理實體貨物買賣」的能力是相對缺乏的,因此對於完全沒有電商基礎的平台而言,其進入直播電商的門檻是相對高的,這就說明了為何淘寶、京東能夠在直播電商的競爭中擁有優勢。

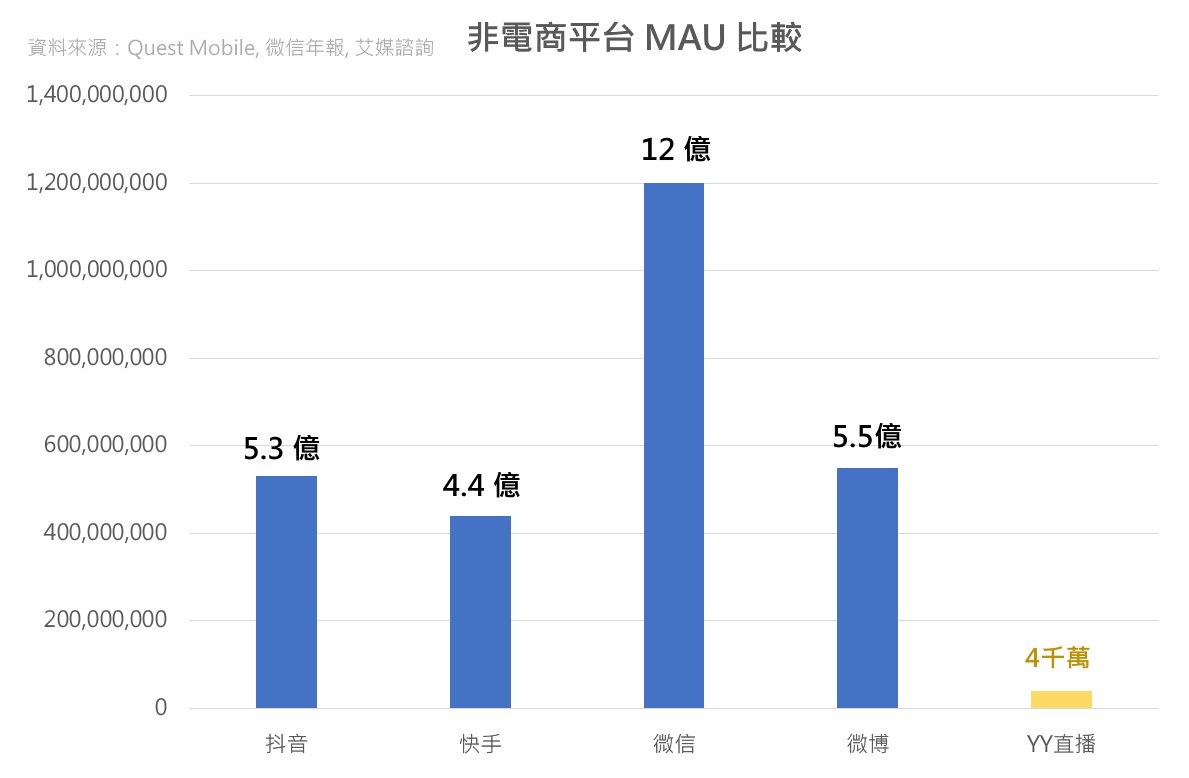

- 流量差異 (非電商平台):從上述的平台介紹中可發現,不具電商基礎的內容、社交平台在直播電商的營利模式有二:「自建電商」或「與電商平台合作,並進行導流抽成」,而前者的門檻較高,因此非電商起家的平台通常以後者為優先切入。當今天電商平台要尋求合作對象時,其考慮因素可初步假設為:平台流量 * 轉換率 * (1-抽成費用) ,由於轉換率的高低取決於主播能力和平台跳轉設計,在平台實際發展前較難估計、又抽成費用會隨著平台議價能力的轉變而浮動,在此暫且忽略不計,於是「平台流量」便成為一重要考量因素。若我們將上述非電商平台的月流量 (MAU) 做比較 (見下圖),可發現 YY 直播的流量規模遠小於其他競爭者,這也就說明了為何 YY 直播在非電商平台的競爭中較為劣勢。

總結來說,在直播電商現階段的競爭中,「平台屬性」和「流量大小」為決定平台能否在此市場中勝出的關鍵。非電商平台因為不具備「處理實體貨物」的能力,若其要以自建電商的方式進入直播電商,首先需要投入龐大的成本以建立起電商供應鏈 (如:金流、物流、倉儲等管理),相較於電商平台跨入直播電商所需投資的成本 (如:與 MCN 機構合作尋找主播、架設直播功能等) 明顯高出許多;又非電商平台如果希望省去上述較高的資本投入,選擇以第三方合作的方式與電商平台串接,其本身的「流量基礎」又決定了其是否有機會與電商平台合作、以及合作後在抽成上的議價能力,在流量不足的情況下,疲弱的銷貨能力和高抽成終將使非電商平台無法從中獲利。