VC101

VC 101 是投資基本觀念的入門課。基石創投會透過各個主題,讓你慢慢對於創投有更多的了解。作為創業者,如果未來需要跟投資人募資,我們認為更早的理解創投的運作模式,會對你募資以及跟投資人相處會有很大幫助。

VC 101 是在我跟幾個熟悉的創業者聊天的過程中,發現其實創業者對於 VC 的世界是很陌生的,為了讓他們更了解 VC 相關的日常,VC 101 專欄分享。

[VC 101] Fundraising Legal Process 101

最近有創業者因為剛完成一輪募資,但對於募資過程中跟投資人往來的文件與其相對應需要涉入的關係人有點不了解,想請我 … 閱讀更多 [VC 101] Fundraising Legal Process 101

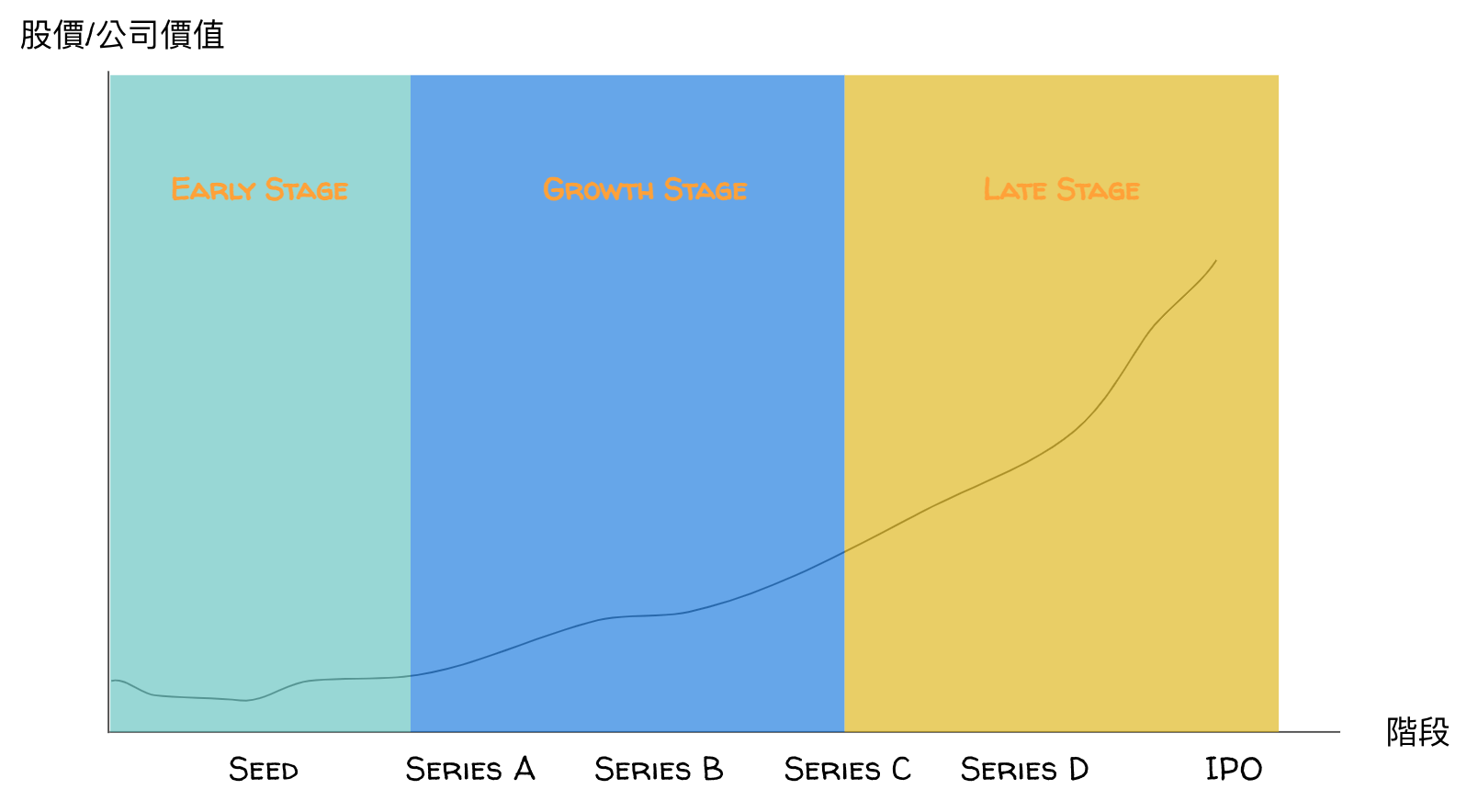

[VC 101] 早期投資人與晚期投資人的差別

過去 VC 101 系列有提到蠻多跟 VC 有關的內容,不過這大多是站在基石的角度出發,從比較早期投資人的觀點 … 閱讀更多 [VC 101] 早期投資人與晚期投資人的差別

[VC 101] 淺談 Redemption 贖回權

最近有個創業者跑來請教我一個問題:大概半年前他們接受了投資人的 SAFE (Simple Agreement … 閱讀更多 [VC 101] 淺談 Redemption 贖回權

[VC 101] 什麼是反稀釋條款,以及一般人常有的誤解

在創投打交道時,創業者會跟投資人簽訂投資合約,裡面就會有許多的條款,而這些條款對於 VC 而言可以說常常接觸, … 閱讀更多 [VC 101] 什麼是反稀釋條款,以及一般人常有的誤解

[VC 101] 對賭條款兇嗎?背後的邏輯是什麼?

常常聽到有些創業團隊跟某些投資人在洽談時,最後可能會因為投資人跟團隊,對於團隊現在的成績所相對應給予的估值看法 … 閱讀更多 [VC 101] 對賭條款兇嗎?背後的邏輯是什麼?

[VC 101] 創業者,你拿的錢是有成本的

許多創業者在募資時,比較在意的是可以拿到多少錢,以及自己公司的估值是多少 (參考 [VC 101] 募資基本題 … 閱讀更多 [VC 101] 創業者,你拿的錢是有成本的

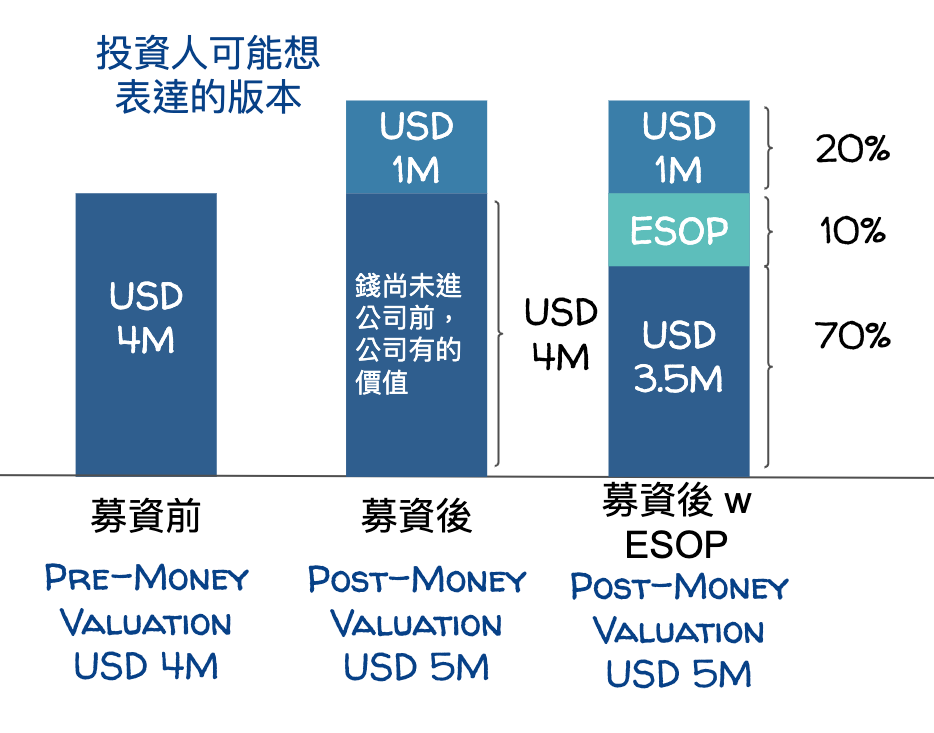

[VC 101] 創業者對於 ESOP 常見的誤解

台灣創業者對於 ESOP 常常有一些似懂非懂的觀念存在,所以在設計當初就會用那時候的觀念,做了 ESOP 的辦 … 閱讀更多 [VC 101] 創業者對於 ESOP 常見的誤解

[VC 101] 創業者募資時的如何維繫好投資人關係?

上週提到 [VC 101] 募資的節奏與時程,提到了創業者跟投資人的互動節奏。這週有遇到幾個創業者,順著這個議 … 閱讀更多 [VC 101] 創業者募資時的如何維繫好投資人關係?

[VC 101] 如何評估早期投資案?

最近直播時有些朋友有問到「VC 是怎麼評估案子的」?這個問題可以從之前分享的文章 [VC 101] 創投如何做 … 閱讀更多 [VC 101] 如何評估早期投資案?

Some Practical Advice on How to Raise Fund from Foreign VC

10 min read Hi, I am Jonathan Hayashi. After gradu … 閱讀更多 Some Practical Advice on How to Raise Fund from Foreign VC

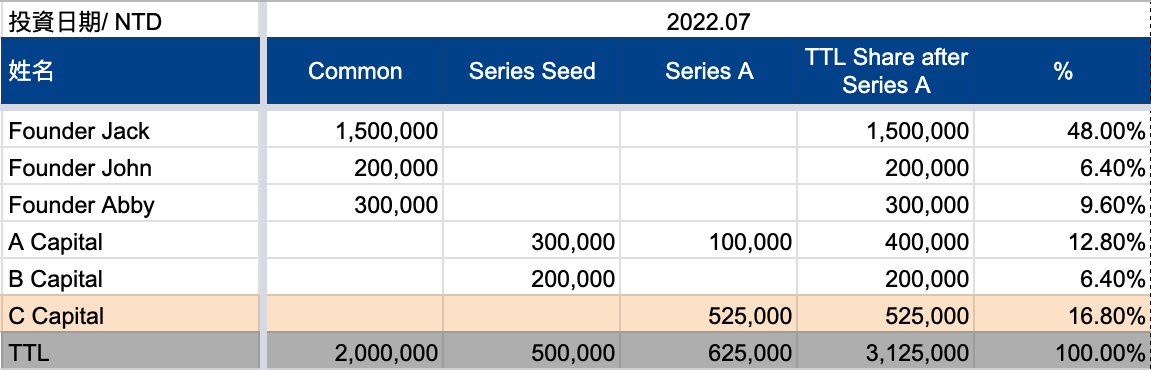

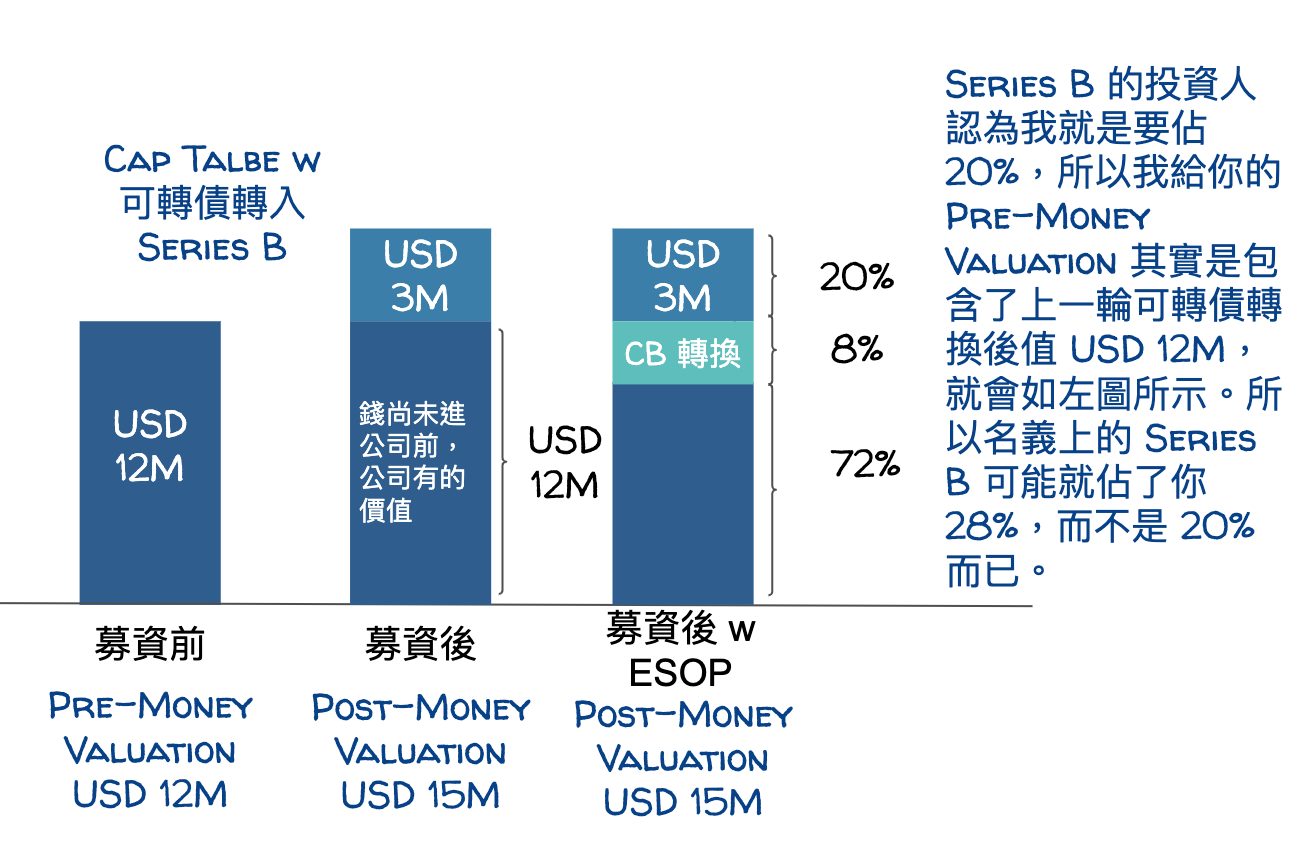

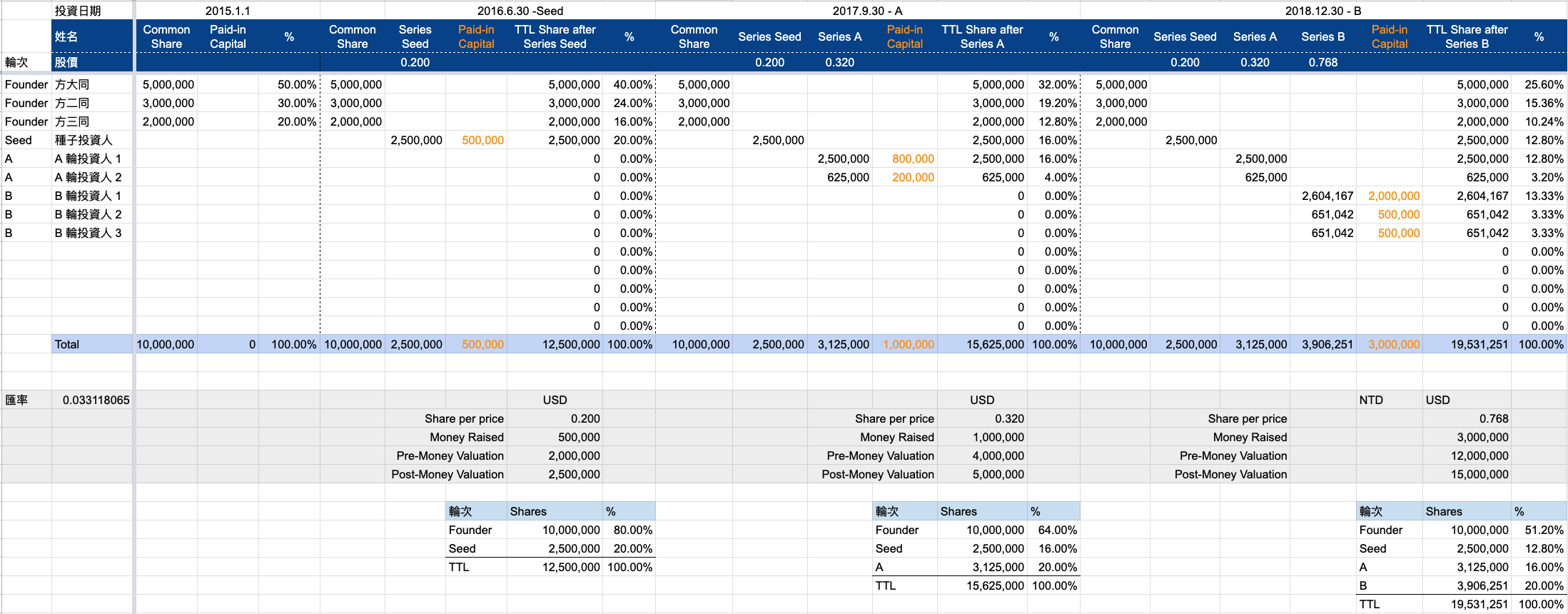

[VC 101] 可轉債發生時 Cap Table 的實際操作

這篇文章是延續什麼是 Cap Table 的實作文章。透過一些例子,讓大家知道如果再溝通 ESOP 或者是透過 … 閱讀更多 [VC 101] 可轉債發生時 Cap Table 的實際操作

[VC 101] ESOP 發生時 Cap Table 的實際操作

這篇文章是延續什麼是 Cap Table 的實作文章。透過一些例子,讓大家知道如果與新投資人溝通 ESOP 或 … 閱讀更多 [VC 101] ESOP 發生時 Cap Table 的實際操作

[VC 101] 什麼是 Cap Table

什麼是 Cap Table? 顧名思義是「公司的股本形成經過」,當初資金 (Capital) 是怎麼進來的,有 … 閱讀更多 [VC 101] 什麼是 Cap Table

[VC 101] 沒成長就很難獲得投資人青睞

學如逆水行舟,不進則退。 創業也是,如果你沒有持續成長,不管從競爭的角度、組織的角度與投資人的角度來看,你就是 … 閱讀更多 [VC 101] 沒成長就很難獲得投資人青睞

Corporate Venture Capital (CVC) 與 Venture Capital (VC) 如何相互合作? [VC 101]

Corporate Venture Capital (CVC) 與 Venture Capital (VC) … 閱讀更多 Corporate Venture Capital (CVC) 與 Venture Capital (VC) 如何相互合作? [VC 101]

基石如何看待投資彼此競爭的公司?

攤開現在的許多網路巨頭如 Facebook、Slack、Pinterest…等的早期投資人名單,一 … 閱讀更多 基石如何看待投資彼此競爭的公司?

[VC 101] 什麼是 Convertible Note

我是布蘭登,畢業於台大數學系、商研所。與台大物理系、光電所畢業的 TP 一起管理基石創投 (我們是另類的理科創 … 閱讀更多 [VC 101] 什麼是 Convertible Note