過去 VC 101 系列有提到蠻多跟 VC 有關的內容,不過這大多是站在基石的角度出發,從比較早期投資人的觀點以及網路數位軟體領域,跟大家分享我們所看到的知識。上週跟同事有討論到早期投資人跟晚期投資人的一些差異之處,這也是從比較早期投資人的觀點來看的,也許對於某些處於晚期階段的投資人會有不同看法,不過如果有更多的 insight 也歡迎分享,我也想多瞭解看看。

定義

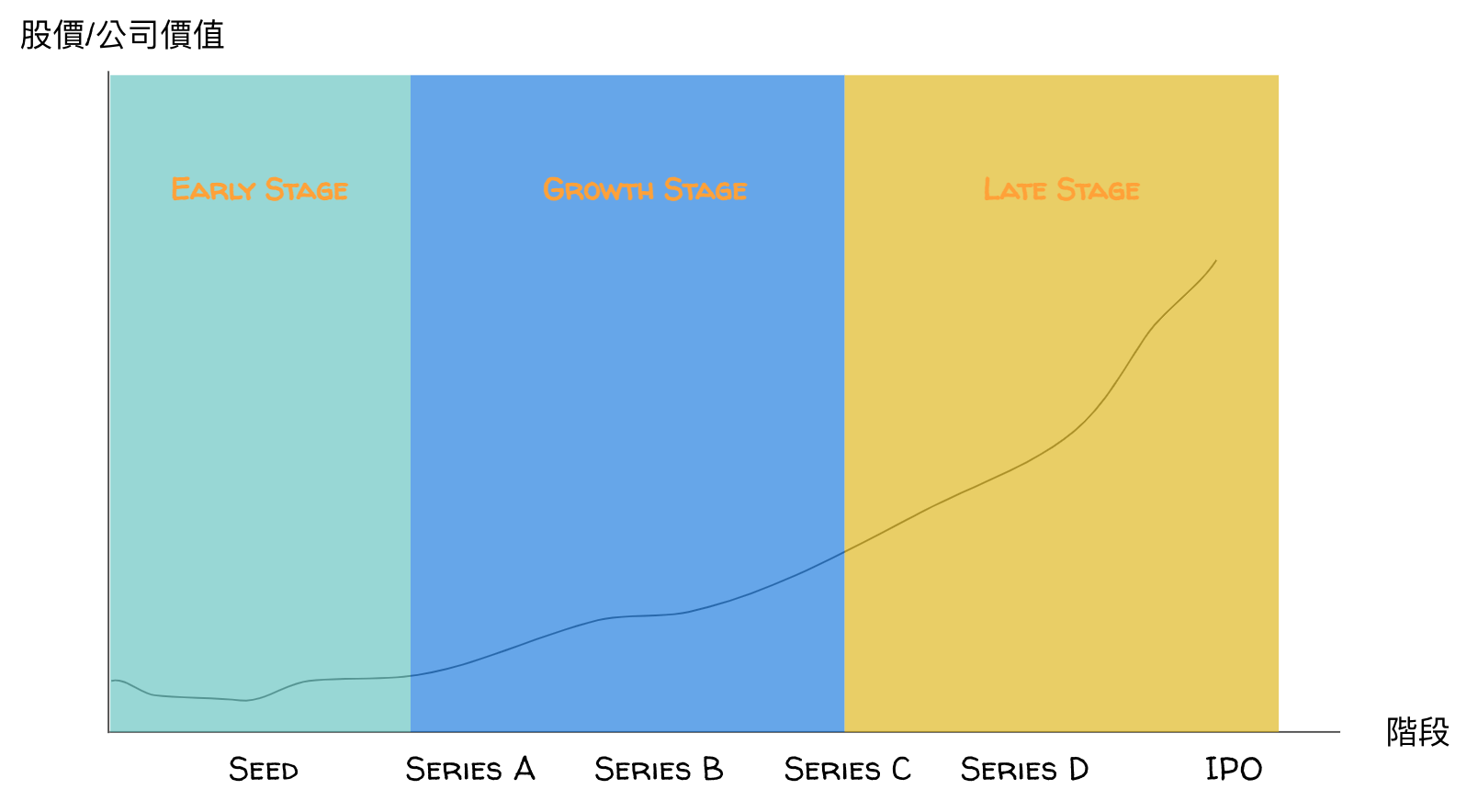

這邊不管是早期投資人或者是晚期投資人,我的定義都是在未公開發行市場的投資人,也就是這類型的投資標的,都還是有流動性比較低的特性 (白話文就是不好買賣,要剛好有人想買,有人想賣,價格也談得攏,才有機會成交,不會像你今天要買賣台積電,幾乎是隨時都可以進出)。

從基金規模、管理費以及 Carry 的觀點

假設

- 我用一般 VC 的 2/20 Rule 來試算 (可以參見 [VC 101] 你知道 VC 的錢從哪裡來嗎?),就是基金規模的 2% 做為每年的基金管理費,用來作為基金公司日常維運所需,例如人員的薪資、房租、律師費、會計師費等相關費用,另外用超過你本金多賺的利潤的 20% 作為 Carry Interest,

- 採用 Pitchbook 上統計的前 10% 績效的 VC 與 PE 的 TVPI (TVPI:Total Value to Paid-in-Capital,基金總價值是當初 LP 本金的幾倍)

- 同時考慮一般一筆基金可以投資管理的 Portfolios 數量, VC 可能從 10-20 個不等,當然也有那種一次投上百個的,但我認為這是 outlier 先不計入,另外 PE 一般可能投資的數量在 5-15 之間,這也跟 Fund size 有關,所以 VC 的管理投資案數我取 15 個,PE 我取 10 個計算。

- 員工人數則以每基金管理所需的人數估算,通常一般 VC 可能平均大概七個人左右,大一點的 Fund 可能同時有兩三個基金在維運管理,所以整個公司大概會有 15 的人上下,但回到每筆基金可以支付的人事費用觀點,將人數調整如下圖。

這邊有幾個直觀的觀察可以跟大家分享

- 你所投資的 Stage 跟你的基金規模會有關係:把你的基金規模扣除掉你未來要收的管理費 (假設是 10 年期的基金),剩下的金額除以你管理投資的案子數,大概就是每個案子平均能分配到的資金。當然通常創投會預留一些 Follow on 的資金,加上有些案子不會被 Follow on 投資,所以通常的 First Ticket 會比上面的 Average Size/ Deal 小。但你用這個數字來對比每個 Stage 案子預期的估值與其想募資的金額,大概就能夠把這些資金放到種子輪、A 輪、B 輪等位子。

- 基金規模越大,員工可以靠一般的薪水過比較好的日子:如果看每年管理費/ 員工人數這個數字,大概就是從從業人員的角度來看,你有機會領到的薪水。當然這些錢都不是只是拿來給你當薪水的,你還是有其他的管理開銷需要支付,所以真正用在人事的比例,還要再打個折。不過就算打折後,基金規模越大的基金,能夠給同事的薪水也就會相對比較好。這邊有時候就會造成有些基金被人認為是靠管理費過活的印象,也就是光拿管理費就可以讓員工有不錯的薪水,不一定會有激勵員工要把績效做好的誘因,或者是有些基金可能靠的是合夥人的人脈,就算基金表現沒那麼好,還是有機會延續募個幾檔基金,短期內死不了,大家生活還是很好過。但反過來說,越早期的基金就越有 Startups 的味道,因為你的管理費可能只能讓你過活,真正能夠賺大錢還是得要靠你眼光精準,然後拿到比較多的 Carry。

- 基金規模越大,平均每人可以獲得的 Carry 有機會越高:只是這個倍數在並沒有隨著基金規模的倍數大而等幅變大,主要還是因為員工人數變多,均分下來使得這個幅度有上升,但沒有上升到基金規模變大的那幅度。不過這裡用的是「平均」,也可能造成這個數字失準,因為多數 Carry 可能還是被分配到 GP 上,如果你只是基金裡的員工,應該還是有一定比例,只是這個比例相較於 GP 可能就比較少,可能就是 GP 可以吃肉,員工可以喝一點湯的那感覺。畢竟 GP 也是為了這個 Fund 的績效得要肩負起最多的責任,且當初募資的辛苦大多也是 GP 得要去承受的。

- 小結:有些朋友說,做早期投資是做情操的,有些朋友說,做早期投資的難能可貴,是你更有機會可以從 Founder 還是 nobody 時,一路陪他變成 somebody,中間可以建立起深厚的情誼,這可能是你做晚期投資很難碰到的。但反過來說,也許你做比較晚期的投資,有機會替你個人創造出比較多的財務上的所得,這就很看個人的選擇了。

從投資人看案子的觀點

如果是看案子的角度,我覺得兩者差異比較多的就是「資訊量」。越晚期公司就會有更多的數字、指標可以提供給投資人參考,所以感覺上比較好做決策。但實際上也因為比較晚期,可能市場上的競爭者更多,有太多外在不可控的因素,就算你想要把所有的變數都量化來看,還是有很多的不可控。所以晚期的投資人也並沒有因為資訊量比較多,就保證能賺錢,只能說越晚期的風險比較低,所以預期獲得的投資報酬可能就會少一點,就算賠錢,可能也是賠少一點,不會像早期投資那樣,可能賠了就是全部沒了。

但早期投資案的資訊量更少,那又得如何做決策呢?我們常聽到有些團隊被定義成 Pre-Product or Pre-Revenue 的團隊,從字面上的意思就是指有些團隊現在連產品都還沒做出來,可能就是一個概念就希望你能夠投資,或者是有個 MVP 了,但目前還沒有任何客戶願意付費使用,還在 Revenue 之前的階段。當然常關注新創領域的人就會知道「Traction」這個字,也就是你的成績,還沒有產品前,你可能就要看看沒有產品前的 Traction 有哪些,但我覺得除了創辦團隊過去的成績可以作為 Traction 佐證的一環外,我認為真的要能稱上 Traction 的數據可能沒有,只能從邏輯上去了解他想做的事情是否合理,他是否從中看到了哪些 insight 是一般人沒看到的。但如果是 Pre-Revenue 階段,那可能就會有些客戶下載、試用或是在做 POC 過程可以看的指標,來看看哪些可以作為 Traction 來分析。但不管怎麼看,早期投資人這邊能拿到的數字就是硬生生的比晚期投資人少,所以我們常說要看「人」,其實也是基於在這麼早期,能看到的數字比較少,只能多從人的角度去觀察,試著用這些對話內容探究創業者的思維,以及他的個性,來推敲未來成功的可能性。我認為相對於晚期的投資人,這種分析方式既是種科學又是種藝術,而越晚期投資人的投資分析,則是科學比例相對為重。

從投資人可以幫忙的觀點

投資人並不是把錢丟出去就完成投資了,更重要的是後續 Value-added 的服務,能夠提供給 Portfolios 更高的成功機會,所以不同階段的投資人往往有不同的能力可以幫助創業者,這通常也就跟他常處在的階段有關,他在那階段耕耘的越久,他就擁有更多那個階段能夠幫助創業者的能力。

早期投資人

早期的創業者基本上缺的東西就是五花八門,有些缺業務的能力、有些缺錢、有些缺乏管理能力,通常多數的創業者都是初次創業者,所以很多能力得要邊做邊學,他除了是創業者之外,他也是入門的 CEO,得要從產銷人發財各方面陸續上手,並隨著階段的擴大持續強化。所以簡單的來說,我會說早期投資人需要陪著創業者一起創業,在他們缺少的地方輔佐他們,這邊的陪著一起創業並不是說你就跳進去了,因為我認為這不是 VC 應該要做的事情,你比較像是個 Coach 一樣的去協助他,而不是手伸進去,因為你當初投資就是要投這個「人 or Team」,你就是相信他,而不是你自己跳進去做。

成長期投資人

我把早期跟晚期中間在多放個成長期,主要是投資階段太多,也不是早期跟晚期二分法就結束了,通常中間還有個成長期的投資人,這階段的投資人主要就是協助團隊規模化成長。規模化通常來自於幾種方法,例如相同的商業模式拓展到不同的國家,那這時候的規模化就需要跨國經營的能力,這也是投資人有時候可以透過不同國家的人脈資源協助,常見到的就是你要拓展到哪個國家,有一定成績後希望可以取得當地投資人的投資,以獲得當力有力人士的協助。或是你透過相關服務的拓展,希望能夠創造第二個成長曲線,這時候成長期投資人可能是你在跨界的角度可以幫上你了人。或者是不管你透過什麼方式成長,你的團隊就是隨之增長,過去管 20 個人你可能沒問題,但管 50 人、100 人、500 人你得要怎麼管?組織架構要怎麼設計,人要怎麼找。這可能也是這個階段投資人得要有的能力。

晚期投資人

通常這時候就很接近 IPO 的階段,所以這時期的投資人最常見的能力就是把你帶到公開市場的能力。除了對於公開市場熟悉之外,有時候也要為了 IPO 替公司做一些體質的調整,例如有時候投資人就會幫團隊找 CFO,通常這時候就是找曾經有 IPO 經驗的 CFO,知道接下來每一步驟是怎麼走,甚至是有 IR 的能力,能夠跟那些承銷商有好的互動,把故事講得漂亮,讓上市變得順利等。

以上就是跟同事閒聊的過程,把早期投資人與晚期投資人的差異,透過幾個面向跟大家分享。若大家認為基石創投的文章不錯的話,請 Email 訂閱基石創投 Blog,同時幫我們分享。