Candice 目前是基石創投的實習生,就讀於政大企管與財管。在西雅圖交換時修了一門創業財務而對創投產生興趣。喜歡接觸新事物、打籃球還有狗。

在前兩篇 <飽受威脅的老大哥>、<老大哥的手牌> 中,我們分析了崛起的線上串流產業對 Disney 獲利表現造成的衝擊。Disney 也不是只挨打不還手,利用其雄厚的資本實力持續擴張 IP 資產、投資串流技術。面對變革中的媒體產業,不僅傳統媒體巨擘力求轉型,其他產業的巨人也趁機而入。以下我們將分析值得關注的新競爭者,與當今 OTT 產業的龍頭進行比較,並嘗試預測誰會是這場戰役中的贏家。

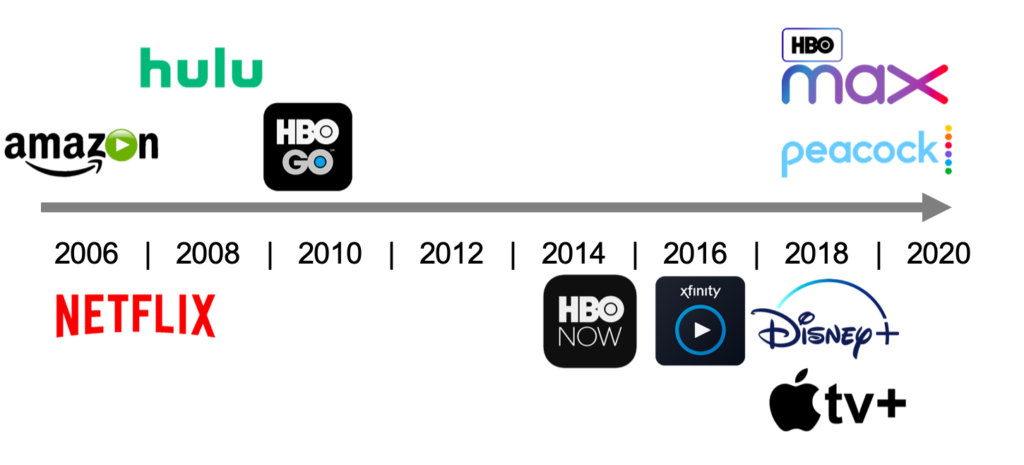

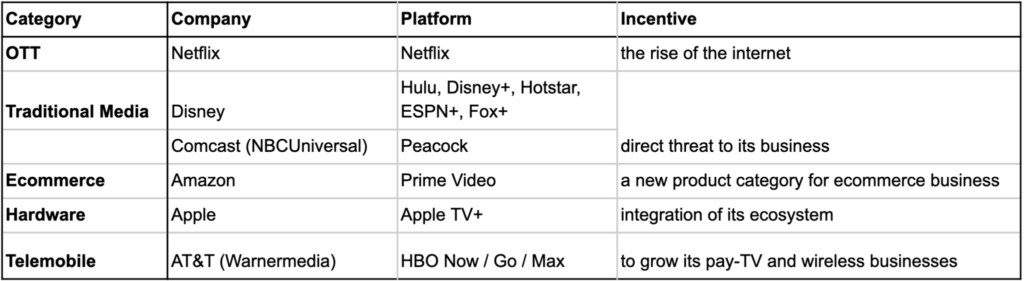

線上串流平台的興起約為 2005 年後,其中 Amazon 甚至比 Netflix 還早一步開始線上串流事業,加上 2008 年成立的 Hulu(已為 Disney 持有 60% 股權),正是目前美國 OTT 的三大龍頭。以其他競爭者主要事業體的產業來看,有電商 Amazon、生產硬體設備的 Apple 與電信龍頭 AT&T(見下表一)。

表ㄧ、美國串流平台發布 timeline(基石創投製表)

表二、美國 OTT 產業競爭者簡介(基石創投製表)

動機與商業價值

除了不得不反擊的傳統媒體業者(Comcast 和 Disney),其他企業是看準什麼商業價值?

Amazon

Amazon 最初想仿照其顛覆出版業的模式:開闢線上通路後推出電子書,並以硬體 Kindle Fire 閱讀器整合產品與通路,掌握龐大的用戶群與訂單使內容提供者不得不靠其生存。同理,最初和 Netflix 一樣郵寄 DVD / 錄影帶、發展成線上串流、再推出 Fire TV 機上盒與串流棒。然而平台的 IP 獨佔性、硬體裝置種類與品牌多樣化使 Amazon 並沒有再次成為 OTT 通路與 IP 整合的霸主,Prime Video 如今更像是 Prime Membership 的誘因之一。

Apple

過去營收以 iPhone 為主體的 Apple,近年受到新興中低階品牌的競爭不小。面對愈發激烈的硬體規格與技術競爭,Apple 開始投注更多心力在軟體事業群,像是今年宣布將推出影視、遊戲、報章雜誌串流平台(Apple TV+, Apple Arcade, Apple News+)。因此 Apple TV+ 可說是 Apple 企圖以軟體來提高其硬體設備附加價值的手段,進而打造出一個完整的蘋果生態系。

AT&T

美國最大的電信業者 AT&T 於兩年前收購了 WarnerMedia(旗下有 HBO 電視台)。還記得我們談過電視媒體產業鏈嗎(內容製作者 > 整合者 > 配送者 > 消費者)? AT&T 原先處於產業鏈下游(掌握網路 / 電纜的配送者),本身就已經握有 1.5 億電信用戶日常網路使用習慣的數據,若能進一步掌握其對娛樂內容的偏好,在廣告業務上就有更多發展空間。

依上述可大致整理為為了挽救衰退中的舊事業體(傳統媒體業)、提高原有事業的附加價值(Amazon、Apple)還有以此拓展新業務(AT&T)。分析完動機,以下我們就來看看線上串流平台的競賽項目:

項目一:IP 內容

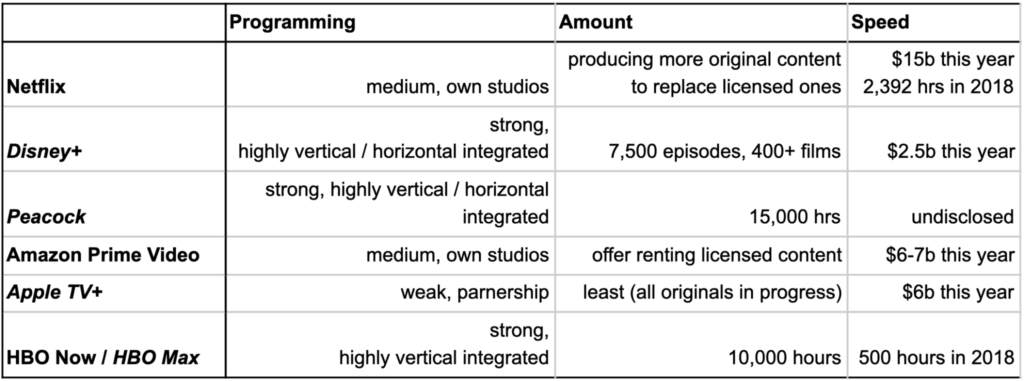

IP 是最關鍵的一項。根據 Deloitte 2018 年於美國調查報告指出,超過 57% 受訪者表示原創內容是訂閱主因。我們可以製作能力(programming)、總數量(amount)、內容推出與更新速度(speed)來衡量串流平台的表現。

*註:斜線表示該平台尚未推出

製作能力方面,傳統媒體業者在產業中幾乎都已高度垂直 / 水平整合,經驗與資源都是名列前茅。Netflix、Amazon 也都擁有自己的 Studio。Apple 目前僅以合作的方式,對象為曾獲奧斯卡獎的好萊屋製片公司 A24 合作,近日也有傳聞要成立自己的工作室。

IP 數量代表內容的豐富程度,傳統媒體業都有自己長年的內容庫。雖然查不到 Netflix 與 Amazon 平台上的總數量,但可預期的是隨著內容製作者加入 OTT 戰局,授權 IP 都將歸回原主,如 WarnerMedia 收回著名影集 Friends ,多部 Marvel 與 Disney 電影也將陸續從 Netflix 下架;Amazon 受到的影響則較低,因為平台上的授權內容有一部份本就是需要額外付費租賃或購買,但從下點可見二者都加重對原創內容的投資。

最後是推出 / 更新內容的速度。HBO Now 在 Game of Thrones 第七季開播期間用戶成長 91%,但結束後的六個月內這批用戶的留存率僅有 26%,可見速度是獲得新用戶與維持黏著度的關鍵。這裡因各競爭者黏著性資料不足,較難維持可比性,故以今年預計投入金額(包含授權與製作)或去年推出的新內容總時數代表。其中 Netflix 可說是卯足全力,原因除了授權 IP 正在流失外,更因為本身是高度依賴訂閱營收的單一事業體。相較之下美國 OTT 市占第二的 Amazon 在新內容的投入就不需如 Netflix 賣力,因為 Amazon Prime 還有諸多優惠使其留存率可高達 93%。

項目二:消費者體驗

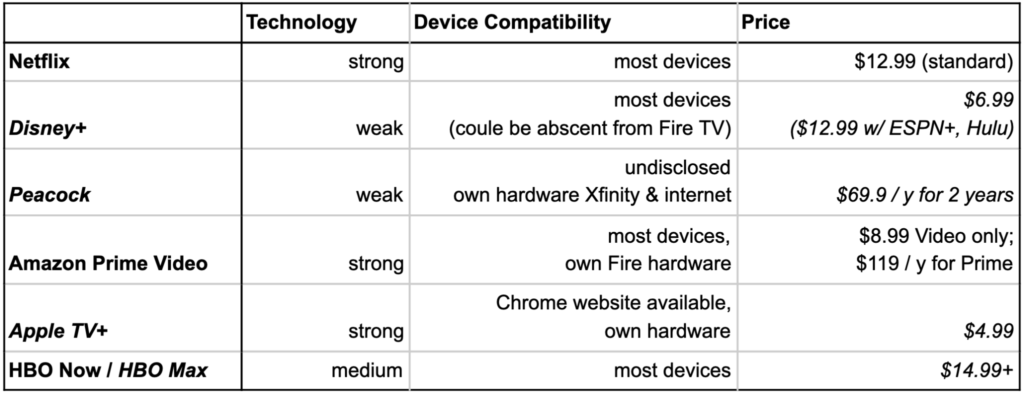

指 IP 內容以外的消費者體驗,在此分為個人化推薦技術(technology)、可觀看裝置(device compatibility),以及價格(price)等。

表四、各家在消費者體驗上的表現能力(基石創投製表)

儘管在 IP 製作與資源豐富程度上比不過傳統媒體業者,但 Netflix、Amazon 與 Apple 從網路搜集分析使用者數據可說是佼佼者,如 Netflix 專精數據分析與客製化推薦,現在也開始測試向不同用戶推出演算後的個人化介面。而傳統媒體業者多透過併購來彌補技術上的不足(如 Disney 併串 BAMTech、NBCUniversal 併英國媒體巨擘 Sky,享有其技術平台)。

可觀看裝置數量的部分除了 Apple TV+ 外,其餘串流平台的可配對裝置種類都算多。在此,擁有自家硬體更像是一種防衛機制而非吸引用戶的優勢。如 Disney+ 可能不會於 Amazon Fire 機上盒(與 Roku 並列市場龍頭)上架;而要讓自有硬體用戶(如果粉)將推出的串流平台視為 must have 而非 nice to have 並掏錢,IP 還是比較重要的因素。

最後,定價反映了成本,Netflix 今年預計投入 $150 億美元製作,以現有用戶約 1.5 億來算平均在每個用戶身上花 $100 (不考慮其他費用)可收到約 $156。而 Disney、NBCUniversal 在一部原創作品上的收入管道就更廣(票房、樂園、周邊商品等),定價壓力較低;Amazon 看似砸重本持續投資更多內容給 Prime 用戶,但這正是其去年會員費一次漲 $20 元(近 20%)而用戶數仍穩健成長的原因之一。

在分析這麼多之後,以兩個推測作為結論:

Disney+ 前景看好,Netflix 仍穩坐第一

在即將推出的 Diseny+、Apple TV+、Peacock 與 HBO Max 中,筆者認為 Disney+ 最有可能達成其事業目標。除了現有 IP 的龐大受眾(再加上運動串流 ESPN+ 和 Live 電視串流 Hulu)將使其獲客成本低於其他後進者,Disney+ 也將解決過去只能從票房、授權數量來了解消費者的困境,有利於強化 IP 製作的綜效。

相較之下,要 Apple 現有的硬體用戶來嘗試新服務不難、但要非用戶為了新服務來購買其產品就沒那麼容易。眼前有兩條路可以選:1. 專心打串流,但價格勢必得調高到能回本 2. 不惜賠本推軟體與服務,就是要你成為蘋果硬體用戶; 目前 Apple 顯然偏向後者,但根據上方對於其 IP 內容的分析來看,Apple TV+ 要成為硬體銷售的成長動力有很大的挑戰。

與 Disney 性質相近的 NBCUniversal 也值得期待,但目前還沒有太多資訊披露;HBO Max 則有以下疑問待解:1. 與 HBO Now / Go 的重疊性 2. AT&T 集團與 WarnerMedia 在業務上所能達成的綜效。至於 Netflix 為何可以穩坐第一?Deloitte 相關報告指出美國用戶平均會訂閱三個平台,市占前三名中 Hulu 與 Disney+ 有套裝組合、Amazon Prime 會員制有更多其他誘因,可見 Disney+ 的出現不會造成太大的衝擊,Netflix 在 IP 製作與相關技術上的成熟度也能助其維持領先地位。

競爭範圍持續擴大,單一化商業模式風險升高

前一點在講美國市場,但國際市場的潛力更不可小覷,特別是在人口眾多且網路普及率快速成長的開發中國家,娛樂與文化的關聯也凸顯在地化能力的重要性。Disney 的一貫作風暴力又直接,如在併購 Fox 後獲得印度市占第一的串流平台 Hotstar。Netflix 則在科技與技術上下更多功夫,如理解消費者偏好、提高現有作品存量的利用價值(增加字幕與配音語種)。相較之下,Apple 儘管將於 100+ 個國家同步推出(遠多於迪士尼的五個),但以內容製作來看短期內的成長將來自美國市場。Peacock 與 HBO Max 則尚未公布明確的 global launch 計畫。

除了地理範圍,競爭領域也持續擴張。想遠一些,平台的終極競爭者其實就是用戶的時間分配。現在崛起中的娛樂型態還有線上串流遊戲、eSports。專營 OTT 平台的業者最受威脅,因為內容吸引力不再是用戶活躍程度的絕對保證,在外患四起的同時還得面對逐漸升溫的訂閱疲乏(subscription fatigue)。以下兩種策略有助於吸引用戶:

- 提供更多附加價值:Amazon Prime Membership 的各種優惠,又或者 Apple 未來讓用戶可一鍵式訂閱 Apple Arcade、News+、TV+,都將有助於提升黏著度

- 換一種商業模式:NBCUniversal 的 Peacock 將以免費增值(Freemium)的模式推出,營收來源將分為廣告與訂閱費,消費者將有更彈性的選擇而不會被訂閱綁死

當然,線上影音串流完全被取代的機率不大,但對單一化商業模式的 Netflix 來說,在 IP 上下的賭注就必須比任何人都高,要做就要做到第一。

當產業面臨轉型且新的機會出現,原先的 players、新加入的競爭者如何出牌就很值得分析,這次的案例就是改變媒體產業的線上串流平台。此系列從上篇線上串流產業崛起開頭,中篇分析了 Disney 發展 OTT 平台的優勢與現況,最後則是本篇帶大家綜觀全盤戰局(終於寫完了),希望有提供新知和不同的思考角度。若覺得基石創投的文章有幫助,也歡迎分享、訂閱基石的粉絲專頁,我們將持續產出各類文章跟大家分享。