Winnie 是現在基石的 Intern,目前就讀政大四年級。曾經在科技業、金融業探索,對於數位經濟以及新創生態感到好奇,意外開啟畢業前的新旅程。

前言:在上篇文章,我們已經大致了解 Zoom 與 Slack 在 Covid-19 疫情前的的業務狀況與體質。這篇文章,讓我們來看疫情對於兩家公司以及整個商用雲端通訊市場的影響。進一步也能從兩間公司的發展脈絡中,觀察出一些可以學習之處。

市場前景:長期工作型態轉變有利於發展

商用雲端通訊產品的需求與工作型態息息相關,遠距使這方面需求更為顯著。在美國市場上,疫情促成大規模實施遠端後,對於 Zoom、Slack 這一類的線上通訊的需求大增。(Zoom 三月每日有 200 萬人的參與者數,四月份達到 300 萬,第一季 (二月至四月) 營收年增 169%;Slack在第一季 (二月至四月) 付費客戶超過 12.2 萬家,較去年同期成長 28%,營收年增 50%)

有鑑於實施遠距後僱員普遍支持遠距,而僱主方面,包含Twitter 宣布「永久」開放、 Facebook 也有類似動向,而 Google、Amazon、Microsoft 將把遠端工作的政策延長。因此可以預期:在疫情後,方便、高效率的溝通協作方案或是線上會議 SaaS 仍在商用領域扮演重要的角色。在這樣的背景下,市場上競爭者們的走向非常值得關注,我們接著就各產品的市場定位與發展加以分析。

商用雲端通訊市場競爭激烈

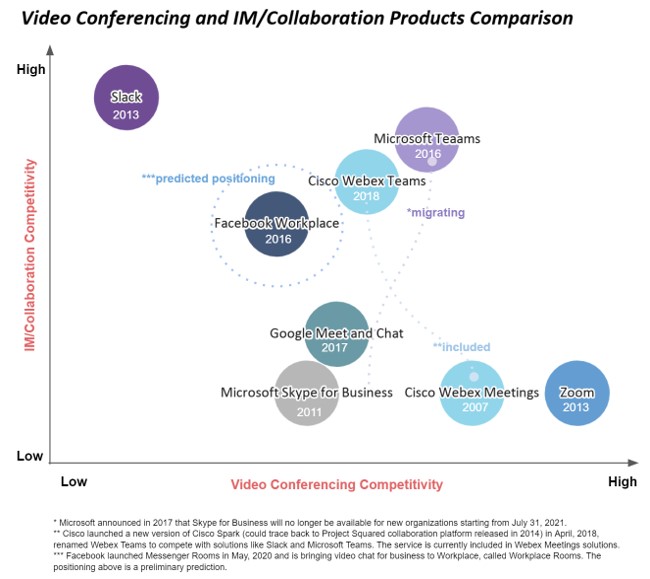

在前述樂觀的市場前景下,競爭越發激烈,不乏大廠參與者。從圖一可以看到各產品在市場上的定位,主要根據此工作表的數據進行評比 (綜合以下四點:產品功能、目前的使用數據、UX 以及定價;產品功能、UX 參考 g2.com 以及 SaaS Worthy 之用戶評價)。橫軸代表該產品在視訊會議方面的競爭力;縱軸則是在 IM / Collaboration 上的競爭力 。

圖一、

從上圖可以看到大廠的布局方向及意義:

- 協作整合具有價值:Microsoft 的通訊服務用以完善其生產力方案,因此從 Skype 轉攻 Teams。Cisco 在 Webex 的視訊會議方案中,增加協作產品以提高競爭力。筆者認為,兩者是目前商用通訊最具競爭力的廠商,後面的分析中會再進一步討論。

- 藉由 C 端往 B 端發展視訊會議:Google、Facebook 原本的視訊會議以一般消費者為主要受眾 (Hangout、Messenger 的視訊功能)。現皆致力於藉 C 端的基礎發展 B 端,開發以及加強推廣商用視訊會議產品如 Googl 推企業版本 Google Meet 的免費使用、Facebook 先推 Messenger Rooms,後以 Workplace Rooms 提供工作用會議功能。同時,也有望帶動商用雲端方案 (G-Suite、Workplace) 的成長。

Zoom 的定位:用產品差異化打市場

回顧 TP 前陣子的文章–新創的矛與盾 – 競爭優勢 (Competitive advantages) 和護城河 (Defensibility) 有提到新創拿下市場的其中兩個關鍵在於速度及產品的差異化,Zoom 與 Slack 當時 (2013 年) 就具備這樣的特質,找到了 product-market fit,並在前幾年穩定成長。然而一旦有了商機,免不了面臨競爭者增加的困境。接著,我會分別討論 Zoom、Slack 與大廠發展上的比較,以及在大廠夾殺下的機會與挑戰。(筆者認為 Zoom 與 Slack 之產品導向有所不同,因此不以兩者之間進行比較。在此篇中會先討論 Zoom 的狀況,而 Slack 會在下篇呈現。)

首先,針對四家公司的視訊會議產品定位與發展策略的比較如下:

| Zoom Meetings | Cisco Webex Meetings | Microsoft Skype for Business、Teams | Google Meet and Chat | |

| 產品定位 | 獨立方案 | 非獨立方案,囊括在整套生產力工具的方案中 (Microsoft/Office 365 及G-Suite) | ||

| 付費方案計價方式 | 以 Host 帳號為單位 | 因為與生產力工具一起販售,以一般帳號為單位 | ||

| 客群型態與產業別 | 中小型企業為主 資訊科技、軟體、教育、行銷廣告 |

中型到大型企業 資訊科技、軟體、金融、醫療 |

不同規模大小平均 資訊科技、軟體、教育、醫療 |

小型企業佔比高 資訊科技、軟體、NPO、行銷廣告 |

Zoom 推出時,市場上 to B 的競爭大廠有 Cisco 和 Microsoft (當時 Google 還只有 to C 的 Hangout)。兩間廠商的產品定位非常不同,Cisco 本身做的是網路技術與服務的解決方案,視訊會議是藉由網路技術的本質持續發展的一項應用,具有獨立方案;而 Microsoft 則以打造完整的辦公方案 (Microsoft/Office 365) 出發,視訊會議只是其中一種服務,作為配套。

Zoom 的定位很明確,偏向 Cisco 以視訊會議功能為本。起初以免費方案吸引用戶,從 to C 建立起連結,再慢慢走向 to B,目前以中小企業的客群較多。根據財報,Zoom 目前付費用戶中有五成組織是從先有一組免費 host 帳戶轉換而來。

這次疫情快速推動了 Zoom Meetings 的成長,究其原因在於良好的消費者體驗,簡便、直覺的操作,使產品進入門檻低。同時,對於臨時產生需求的企業來說,參與者無須登入任何帳戶,導入相對容易,在費用上也低。於是,在視訊會議的市場上展露頭角。

回顧近期數據 (Traction 比較可以參考此工作表,主要以 2020 年 4 月份為基準),以單一產品來看,Webex 在視訊會議領域居冠,具有領先的會議時長以及會議參與人數。而 Zoom Meetings 僅公布四月份每日會議參與人數,計 3 億人,僅次於 Webex 的 3.24 億人,優於 Teams 的 2 億人,有很不錯的表現。

Zoom 的挑戰與機會—雲端 PBX 系統有利拓展市場、維繫客群

兩項挑戰:

- 資訊安全保護,iThome 這邊整理了從 2019 年 7 月到最近的事件,我就不再贅述。

- 在 G-Suite 中的 Google Meet 近期開放免費版本後,帶來新的威脅 (有可能造成像是 Microsoft Teams 對於直接競爭者 Slack 的衝擊,會在下篇 Slack 分析加以說明)。

兩項機會:

- 過去盈利使 Zoom 資金充足,有資源因應市場需求。(例如 Zoom 在資安危機下,以很快的速度宣布收購資訊安全防護領域的新創公司 Keybase,並釋出改版計畫。)

- 目前推廣 Zoom Phone,主要有科技、零售、製造業等的客群,有利於未來的發展。Zoom Phone 為取代傳統 PBX 系統* (Private Branch Exchange,特定企業或機關服務的電話交換機,其實就是公司使用的電話總機、分機系統),以雲端架構長期支援網路語音通話 (VoIP 和一般電話可彈性運用) 及視訊會議。最大的價值在於雲端可以達成跨裝置使用,並且整合 Voice Mail 功能及其他生產力軟體如 Salesforce.com、Microsoft Office 365 和 Google G-Suite,改變傳統只有語音通訊的電話聯絡方式。

更詳細的說明第二個機會點,原先 Zoom 只以 Zoom Meetings 為主力,但在各廠的產品、策略快速更迭下,取代性高,且對於採用的企業而言重置成本低,因此難真的養成長期品牌上的優勢。而當扎根到企業用戶連接內外部的通訊系統後,會轉變為長期的整合性方案導入,以此可以增強壁壘、提高 retention,使產品較不會輕易被取代。

像 Webex 就有這方面的布局,我認為也是它居於領導地位的原因之一,它將傳統話機整合或直接使用 IP Phone,鞏固在中、大型企業的客群,而 Zoom 採此策略則有機會更快速拓展,擴大客群。

*根據 MarketWatch 研究,全球 Cloud PBX/IP PBX 估計從 2017 至 2023 年 CAGR 達 23%,另一方面,以 2018 年數據來看,不同規模的企業對於 UCaaS 需求皆成長 (UCaaS 雲端通訊整合,單一軟體包含語音、視訊、訊息、文件等服務。)

小結:競爭激烈的市場中也可能存在 Sweet Spot

從 Zoom 的例子,可以看到即便是在競爭者眾多,雖看似有成熟產品,只要對於市場了解夠深入 (像是創辦人袁征本身有充足的 Know-how),那麼還是存在發覺 Business 的機會的。下一篇,我將分享對於 Slack 的想法以及整體市場的總結,感謝耐心閱讀的各位!