我是布蘭登,畢業於台大數學系、商研所。與台大物理系、光電所畢業的 TP 一起管理基石創投 (我們是另類的理科創投?)。研究所時期對於網路創業與創業投資產生興趣,經過初創企業與大公司的洗禮,之後投入創投產業至今。

The Future is Unwritten.

自己一人獨處時,腦中常常會有許多的想法與小劇場發生,大多時候許多想法就這樣消逝而去,有些則是變成布蘭登自己的觀點。後來覺得還是要把這些微小的觀察與想法記錄下來,才能夠知道自己這些年來思想上的轉變。於是除了 [創業者這樣說] 與 [VC 101] 外,我又新增了 [布蘭登觀點] 來記錄自己的想法,也跟大家分享。

之前說了很多關於 VC 怎麼看創業團隊績效的文章,今天我們反過來看,其實 VC 也是有他的投資人 (Limited Partner, LP),他的投資人大概會透過怎樣的指標來看 VC 的成績。

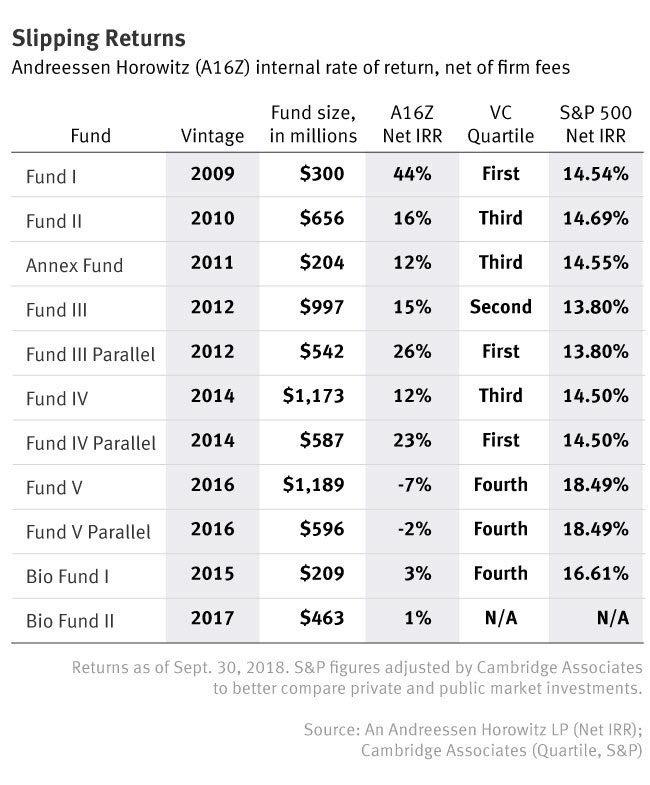

這篇文章的起源是因為前幾天,我在一個東南亞 VC 的群組中,看到有人分享了下面這個圖,裡面是美國知名創投 A16Z 過去幾個 Fund 的 Net IRR 與同期 S&P 500 Net IRR 的比較。

有些人可能不了解這些數字的意義,看到越新年份的基金,Net IRR 越差,就會覺得 A16Z 是不是做得不好,但實際上不是這樣的,因為 Net IRR 會隨著基金的年限越大,基金越有機會將其投資的 Startups 獲利出場,將賺回的錢分配回給 LP,對 LP 來說開始有現金流入後,Net IRR 才有機會轉正。所以在基金的前幾年看 Net IRR 是比較沒有意義的,而且不同基金有不同的收取資金 (Calling) 或者是運用資金 (Deploying) 的時程,所以在基金早期時,很難用這個數字來跟其他基金 Apple to Apple 比較。

不過上圖有另外一個問題會是:「會不會投資 S&P 500 是個更好的選擇」?看起來 Net IRR 都有 15-18%,雖然過去的十年美國股市一直都是往上的趨勢,所以 S&P 500 的績效也不會太差,但我不是這個領域的專家,我也不方便多做評論。但單就上圖來看,其實以 A16Z 這類世界一流的 VC,基金期限已超過五年來看,Net IRR 是不會輸 S&P 500 的。而且 VC 是個很 Power Law 的產業,通常前 25% 都算是蠻厲害的 VC,你可以看到 VC Quartile 那一欄,基本上只要有前 50% 績效就會比 S&P 500 來得好,前 25% 的大概就會有非常好的報酬,Third Quartile 大概就是略差於 S&P 500。

衡量 VC 績效常見的指標:TVPI、DPI、RPI

其實大多的 VC 都會呈現 TVPI、DPI 與 RPI 來讓 LP 了解基金的績效。在這之前先解釋幾個名詞

PIC:Paid-in Capital

就是 LP 投資給基金的錢。常見的用法還有 Called Capital 與 Contributed Capital。舉例來說,如果有個 LP 承諾要投資基石創投 USD 5M,基石創投會跟 LP 約定好,看是一次性拿還是分幾批去拿這個錢,所以就會有 Capital Call 產生 (把錢 Call 進來的感覺)。b如果是分兩次,那可能就是每次各 Call 個 USD 2.5M。

Distributions

這裡指的是你將投資後獲利的錢,分配回去給 LP 的金額,這就是上面說的,隨著基金年限越久,你投資的 Startups 越來越成熟,可能是 IPO、被併購或者是 VC 進行老股交易出場後,Distributions 的金額才有機會越來越多。

Residual Value

就是該基金當下還剩餘的價值,價值來自於手上的現金加上當時手上持有 Portfolios 股票的推估價值。例如:你手上的投資案目前加總起來的估值為 USD 10M,手上還剩下 USD 3M 的現金,那大致上你有的 Residual Value 就是 USD 13M。

Total Value

這個 Fund 所具有的總價值,主要就是 Distribution 與 Residual Value 的總和。

上面三者的關係,公式就會是

Total Value = Distributions + Residual Value

上面的數字比較像是絕對數字,如果大家同時除以 Paid-in Capital,那公式就會是

Total Value/Paid-in Capital

= Distributions/Paid-in Capital + Residual Value/Paid-in Capital

也就可以導出

TVPI = DPI + RVPI

三者的定義如下:

TVPI:Total Value to Paid-in-Capital,基金總價值是當初 LP 本金的幾倍。

DPI:Distributions to Paid-in-Capital,LP 拿回的價值是當初 LP 本金的幾倍。

RVPI:Residual Value to Paid-in-Capital,基金有的剩餘價值是當初 LP 本金的幾倍。

從定義上很好去理解,假設 LP 給你的 PIC 是當作基準,那 DPI 的意思就是你還給了 LP 幾倍 (或者是幾分之幾) 的錢,RVPI 就是基金剩餘的價值大概是 LP 當初投資金額的幾倍 (或者是幾分之幾),TVPI 則是基金總價值是 LP 當初投資金額的幾倍 (或者是幾分之幾)。

TVPI、DPI 與 RVPI 指標的好處

可以比較簡單理解該基金的績效,假設 DPI = 0.5X 的話,那就代表這個基金已經退還了一半的錢,DPI = 1X 就代表 LP 把本金拿回去了。舉例來說,有個基金的 DPI = 0.5X,RVPI = 2.5X,所以 TVPI = 3X。白話文就是說這個基金已經還了一半的本金給 LP 了,目前手上有的現金跟股票價值推估是當初本金的 2.5X,所以整個基金目前大概是有 3X 的報酬。但這件事情比較虛的就是 RVPI,因為他是個推估值,就算你的團隊有持續募資,估值往上升,但那也不保證你最後可以在市場上以那個價格賣掉,想想 Wework,你就知道什麼是紙上富貴了。

TVPI、DPI 與 RVPI 指標的缺點

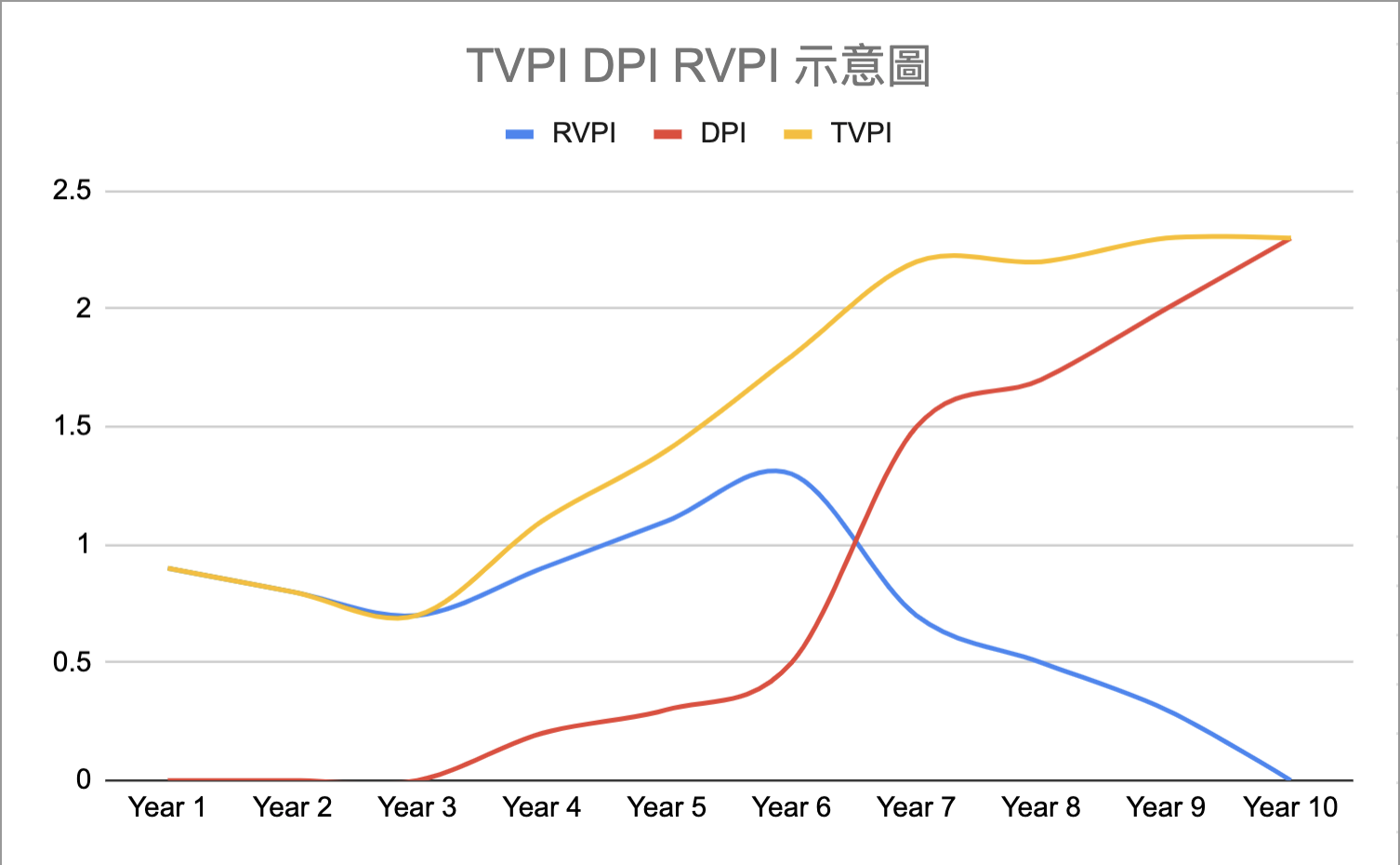

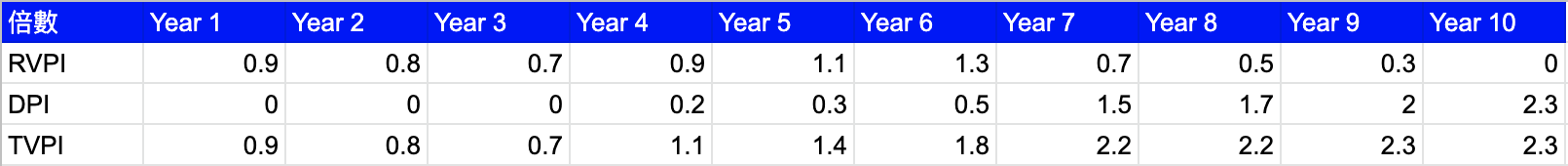

你可能看不出基金的時間價值,因為他是三年 3X 還是八年 3X 是很不一樣的,所以許多人才會用最一開始的 IRR 來將時間考量進去。不過我認為兩者個關係是很像的。越初期 DPI 一定沒有,幾年後才有機會慢慢出現,但至少他是實的。越初期 TVPI 會先下滑,順利的話後面會再上升,因為前幾年都在投資,現金也會因為支付了管理費而讓 RVPI 小於 1X,不過如果 Portfolio 公司的估值有漲起來,那 RVPI 就會開始回升,所以初期的 TVPI 會出現一個 J-curve,詳細的狀況可以參考下列示意的圖表:

幾點觀察跟看法如下:

- VC 的績效看前幾年真的不準,通常要有個五年以上才會越來越接近最後的結果。

- VC 的成績通常要用同樣的年份「Vintage」來比較,才比較能 Apple to Apple,通常也會看分佈,看你是前 25%、50%、75% 還是最後的 25%。

- 初期真的只能先看 TVPI,因為至少你估算的 RVPI 大多數是以其 portfolios 最近的估值來計算,灌水的比例不會太多,只是能否最後實現是個問題。不過長期就真的是看 DPI,對 LP 來說,那才是真金實銀的落袋。

- 同樣的 IRR 也是個可以觀察的指標,不過他也是越後期看越準,前面幾年可能就沒有參考的意義。

如果上述的指標是衡量 VC 成效好壞的關鍵,那 VC 也希望做出好的 Traction 給 LP 或者是之後的 Potential LP 看。跟 VC 看創業者一樣,實力說話,所以有好的 DPI 才是真的,但在 DPI 還沒真正發生時,那就是看 TVPI,特別是 RVPI 的部分。

所以有些 VC 可能就希望自己 Portfolios 的估值可以越高,那 RVPI 就會越好看,但我的看法跟我們給 Startups 的一樣 (參考 [VC 101] 公司是否估值越高越好?),估值合理就好,因為出來走,遲早要還的。所以有些 VC 會盡量不要在下一輪持續 Lead,把估值做出來,因為自己給自己下一輪的估值,難免不夠真實,如果是別的投資人給的,那還真實一些。

但有些投資人的投資哲學則是,我看好這個團隊,所以過了一輪我真的覺得很好,那沒有必較分給別人,我繼續支持下去,有時候看到紅杉資本的投資方式隱約有這味道,當然也可能是武力展示:「這個 Startups 是我支持的」,我後面有很多錢可以支持他打資金戰的意味在。

今天的小心得就分享到此,若覺得基石創投的文章很有幫助,也請你幫我一個忙,多多分享給有興趣的朋友,也 Follow 基石創投的粉絲頁,我們會持續產出各類文章跟大家分享。

好文!簡單易懂!

長知識了,感謝